Un posible rescate de Madrid saldría

mucho más caro que el de Atenas: ¿podrá capear la

tormenta?.

Grecia

desató la crisis que aflige a la zona euro. España, sin

embargo, es el país que podría determinar la supervivencia

de la moneda común.

La

cuarta mayor economía de la zona euro tiene una tasa de

desempleo de 19%, una deuda alta y un gigantesco déficit

fiscal. El Producto Interno Bruto se contrajo 3,6% en 2009 y

se espera que vuelva a caer este año en lo que constituiría

la recesión más profunda y prolongada del país en medio

siglo.

En

el centro de la crisis se encuentran millones de españoles

como Olga Espejo. Esta mujer de 41 años perdió su puesto

de empleada administrativa en un laboratorio en Madrid,

luego encontró un empleo temporal como reemplazo de una

persona con licencia médica. El trabajo se eliminó cuando

la persona a la que sustituía falleció. Su esposo y su

hermana, quien vive cerca, también fueron despedidos, con

lo que pasaron a engrosar las estadísticas según las

cuales uno de cada nueve españoles perdieron su empleo en

los últimos dos años.

Cada

uno recibe un pago por desempleo de 1.000 euros al mes, unos

US$1.350, parte del generoso paquete de gasto social que el

gobierno ha prometido no recortar. Pero los cheques de

Espejo dejarán de llegar en julio y los de su esposo en

mayo. "¿Qué perspectiva tenemos cualquiera de

nosotros?", pregunta Espejo.

Es

una cuestión que se plantean toda España y el resto de la

zona euro, en momentos en que el continente afronta su mayor

crisis financiera desde el nacimiento del euro en 1999.

El

problema es que, gracias a su pertenencia a la zona euro,

España no puede recurrir a la herramienta más tradicional

para sanar su economía.

El

país no puede devaluar su moneda para aumentar el atractivo

de sus exportaciones y sus destinos turísticos porque usa

el euro, que está ligado a la gigantesca y competitiva

economía alemana. Madrid tampoco puede reducir las tasas de

interés ni imprimir dinero, porque esas decisiones las toma

en Fráncfort el Banco Central Europeo (BCE).

España

podría tratar de estimular la economía mediante recortes

de impuestos y aumentos del gasto gubernamental. Pero el

gobierno ya implementó un sustancial paquete de estímulo

que, de paso, elevó el déficit fiscal a 11,4% del PIB.

Ahora, Madrid tiene que colocar más bonos para recaudar

capital fresco. Los posibles compradores, asustados por la

perspectiva de un incumplimiento de la deuda soberana

griega, ya han exigido tasas de interés más altas.

Fondos

especulativos de EEUU unen fuerzas

para atacar al euro

Las

grandes apuestas están surgiendo en exclusivos encuentros

como una denominada "cena de ideas" realizada

recientemente en la que participaron algunos de los mayores

fondos de cobertura, como SAC Capital Advisors LP y Soros

Fund Management LLC. Durante la reunión organizado por un

banco de inversión boutique en una mansión en Manhattan,

un reducido grupo de gestores sostuvieron que el euro caerá

probablemente a su paridad con el dólar, es decir que un

euro equivaldrá a US$1.

Las

grandes apuestas están surgiendo en exclusivos encuentros

como una denominada "cena de ideas" realizada

recientemente en la que participaron algunos de los mayores

fondos de cobertura, como SAC Capital Advisors LP y Soros

Fund Management LLC. Durante la reunión organizado por un

banco de inversión boutique en una mansión en Manhattan,

un reducido grupo de gestores sostuvieron que el euro caerá

probablemente a su paridad con el dólar, es decir que un

euro equivaldrá a US$1.

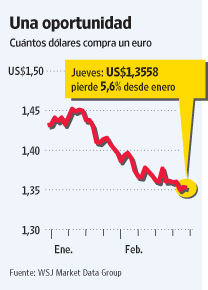

El

euro, que llegó a US$1,51 en diciembre, ahora bordea US$1,3550.

Muchos operadores apalancan sus apuestas, pidiendo prestado

a menudo 20 veces la cantidad de su apuesta, lo que acentúa

las ganancias y las pérdidas. La caída del euro a US$1

podría representar una oportunidad irrepetible. Si los

inversionistas colocan US$5 millones para hacer una operación

de US$100 millones, un movimiento de 5% en la dirección

elegida duplica la inversión inicial. "Ésta es una

oportunidad…para ganar mucho dinero", dice Hans

Hufschmid, director de GlobeOp Financial Services SA.

Durante

estas exclusivas reuniones, los fondos de cobertura pueden

analizar operaciones similares de las que pueden

beneficiarse mutuamente, usando métodos parecidos a los

fueron duramente criticados durante la crisis financiera de

2008.

En

aquel entonces, algunos de los mayores gestores de fondos de

cobertura, como David Einhorn de Greenlight Capital Inc.,

que también asistió a la cena en Nueva York, determinaron

que el futuro de Lehman Brothers Holdings y otras firmas

financieras era incierto y realizaron grandes apuestas

contra sus valores.

En

las últimas semanas, algunos operadores han comparado a

Grecia con Bear Stearns Cos., el banco de inversión

estadounidense que terminó en manos de J.P. Morgan Chase, y

a Portugal con Lehman, que tambaleó durante meses antes de

colapsar.

No

hay nada impropio en que los fondos de cobertura realicen

operaciones parecidas, a menos que sea calificado de colusión

por los reguladores, algo que no ha ocurrido.

Aaron

Cowen, gestor de SAC, quien le propuso al grupo atacar el

euro, considera que todos los escenarios para resolver la

crisis de la deuda griega son negativos, según fuentes

cercanas. La posición de SAC respecto al euro no está

clara y Cowen declinó comentar al respecto.

George

Soros, que encabeza un fondo de US$27.000 millones, advirtió

públicamente el pasado fin de semana que si la Unión

Europea no pone sus finanzas en orden, "el euro se podría

desintegrar". Soros declinó hacer comentarios para

este artículo a través de un portavoz de Soros Fund

Management.

Pocos

operadores anticipan un colapso del euro parecido al de la

libra esterlina en 1992, tras una gran apuesta a la baja de

Soros.

En

esa famosa operación, las ventas masivas lideradas por

Soros hicieron caer tanto el valor de la libra que Gran

Bretaña se vió obligada a retirarla del Mecanismo de Tipos

de Cambio (MTC) europeo, que mantenía los tipos de cambio

dentro de bandas de negociación bastante estrechas . La

operación le habría reportado a Soros una ganancia de US$1.000

millones, según los operadores.

Los

operadores estiman que las apuestas a favor y en contra del

euro representan una gran parte de los US$3 billones

(millones de millones) negociados diariamente en el mercado

mundial de divisas, una gran diferencia frente a 1992,

cuando el volumen global ascendía a apenas US$820.000

millones.

Al

igual que en la crisis financiera de 2008, los seguros

contra cesaciones de pagos (CDS) juegan un papel estelar.

Algunos de los mayores fondos de cobertura —incluyendo

Paulson & Co. Inc. que administra US$32.000 millones—

han comprado estos derivados, que protegen contra una cesación

de pagos de la deuda soberana griega. Los operadores

consideran que un alza en los precios de los CDS son una señal

de alerta de un posible cese de pagos.

Desde

enero, los precios de estos contratos casi se han duplicado,

lo que refleja los temores de los inversionistas sobre la

crisis fiscal de Grecia. Paulson ha acumulado importantes

posiciones en Europa, afirman fuentes cercanas, incluyendo

derivados que se harán efectivos si Grecia entre en cesación

de pagos en los próximos cinco años. Sin embargo, otra

fuente próxima indicó que Paulson se ha vuelto

recientemente más optimista sobre el euro. En una declaración,

Paulson declinó comentar "sobre posiciones

individuales" e indicó que "no manipula ni

pretende desestabilizar valores en ningún mercado".